2015年9月に上場予定だったものの、アフィリエイト事業での主要取引先であるミュゼプラチナムの経営不振疑惑から広告費回収リスクが高まったことを理由に上場を見送ったと思われるネットマーケティングが、リベンジ。上場承認が降り、2017年3月31日上場予定。1年半越しです。

2015年8月に本誌では上場分析をお届けしていますので、当時の記事と比較しながら読んでいくと面白いです。

TheStartup(2015.8.13):上場承認のネットマーケティング、Omiai事業の利益比率は30%

☆目次

1:公募時時価総額は上場延期時の93.8億→68.3億

2:売上伸びたが売上総利益が下がるという謎

3:Omiaiは月商1.5億と予想。売上微増だがシェアは下がってる?

4:ネットマーケティングの将来性

本稿は全て東証のネットマーケティングの1の部の資料を元に作成しております。

公募時時価総額は上場延期時の93.8億→68.3億

☆IPO詳細

公開日発行済株式総数:6,772,000株

想定公募価格:1,010円

公募時時価総額:68.3億円

公募株式数:280,000株

発行体調達額:2.82億円

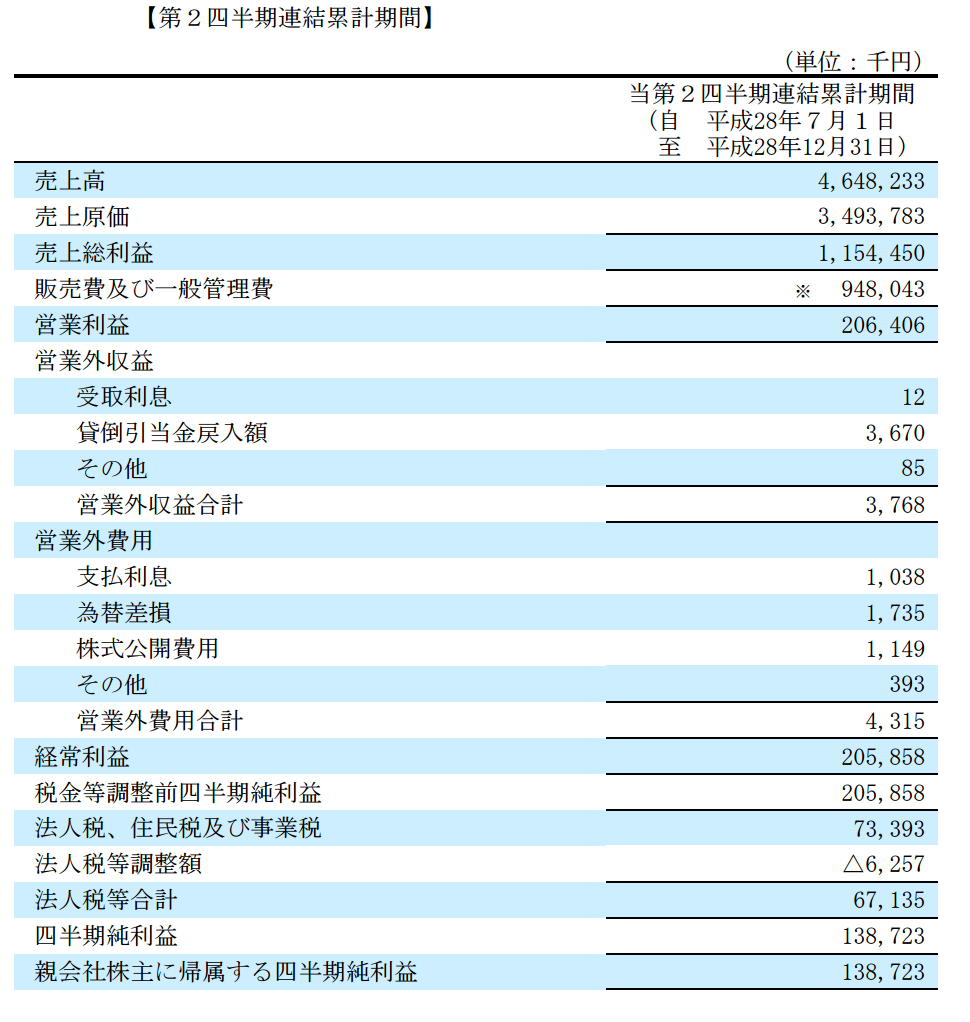

2017年6月期2Q当期利益:1.38億円

2017年6月期TS予想通期当期利益:2.8億円

2017年6月期TS予想通期適用PER:24倍

主幹事:SBI

監査法人:新日本

ちなみに2015年9月に上場を予定したいた際の想定公募価格は1,380円でした。27%ディスカウントされたことになります。

外部株主はモバイル・インターネット・キャピタルが2ファンド合わせて11.7%、リクルートの投資ファンドであるRIPが9.25%。RIPは公募で全て売るようです。キャピタルゲイン6.6億。

ググってもあまり情報が出てきませんでしたが、RIP1号は2006年組成で、RIP2号は2009年にSansanへの投資実績があります。よってRIP2号の組成時期は2008-2009年と想定され、満期が近いので早く売却したいという心理は理解できます。

ちなみに宮本CEOの公募時売り出しはゼロです。こんな価格で売ってたまるかという意思を感じます。

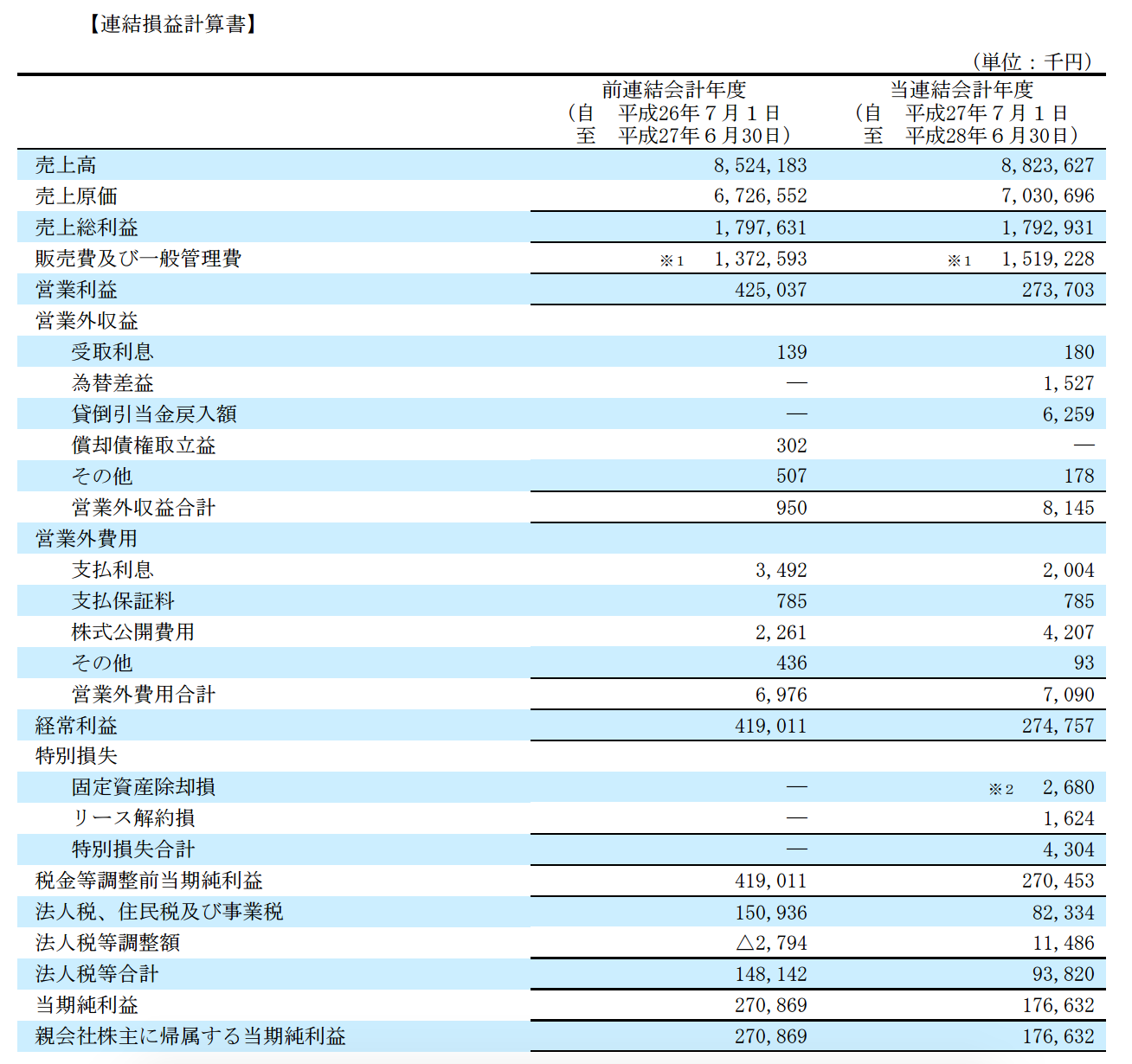

売上伸びたが売上総利益が下がるという謎

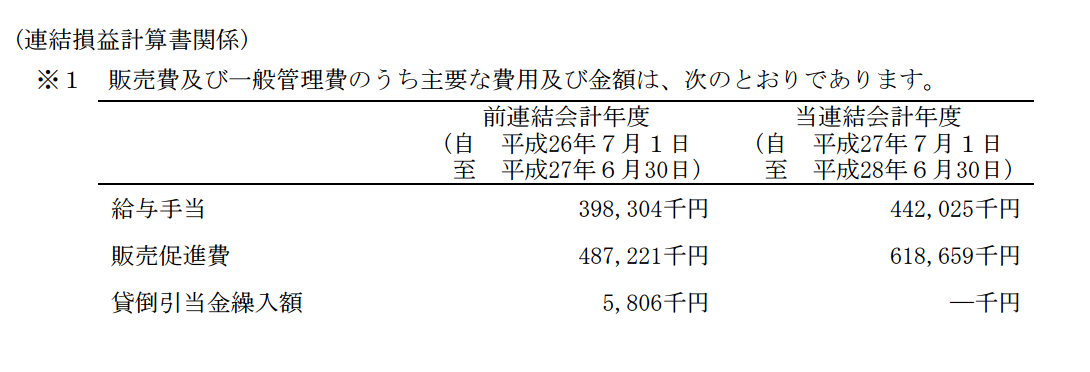

PLを見ていきましょう。2015年→2016年は売上が3億伸びていながら、売上原価率がそれ以上に伸びており、結果として売上伸びたのに売上総利益が下がりました。

売上原価は広告事業ではアフィリエイトの媒体費と、Omiaiの決済手数料の増加と説明されています。予想するに、OmiaiのiOS/Android経由率が上がった結果ではないかと。クレカ手数料より、iOSなどの方が高いですからね。アプリでの月額課金事業では、死活問題ですよね。

2015年→2016年の営業利益は4.2億→2.7億へ減少。要因は広告宣伝費が4.8億→6.2億と1.4億の増加。OmiaiとSwitchへ積極投下との説明。OmiaiとSwitchを4:1くらいと見ると、月の広告費はOmiai4,000万、Switch1,000万くらいと予測。

特にデーティングアプリは広告費を投下して課金で回収する戦争フェーズがより鮮明になってきていると感じます。

2017年度2Q実績を見ると、2017年通期の着地は2016年度通期とさほど変わらない。もしくは105%程度の成長と思われます。この辺の成長率の低さから、前回申請時よりvaluationが27%ディスカウントされたのでしょう。

Omiaiは月商1.5億と予想。売上微増だがシェアは下降?

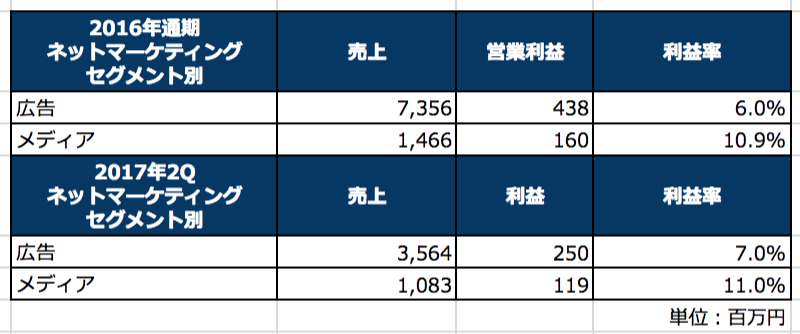

続いてセグメント別の売上利益を。2016年→2017年通期予想で全体売上の変動幅は少なそうですが、広告事業の売上が減り、メディア事業の売上の伸びが予想され、構造転換を図っていることが伺えます。

おそらく2017年通期ではメディア事業の売上は20億に届くでしょう。とすると月商1.7億。Switchは投資フェーズと想定し、Omiaiの月商は1.5億ほどでしょうか。Omiaiは地道ではあるものの、伸びてはいるようです。

しかし、Pairsとの差が広がっていることはおろか、サイバーエージェントのタップル誕生が力強くグロースしている印象もあり、デーティング市場では3番手という予測。

リクルートもゼクシィ恋活をまだ踏ん張っており、デーティングアプリ市場が伸びているとはいえ、Omiaiが置かれた状況は決して楽観的な状況ではありません。むしろ、2015年当時よりマーケットシェアは下がっているのではないでしょうか。累計会員数は150万人を突破しているようですが、累計会員数は重要なKPIではなく、MAUと課金率が重要です。

ちなみに2015年9月の本誌記事ではPairsの月商は3.5億か?という記事も掲載しており、そこからPairsはさらに伸びているであろうことから、Omiaiの優位性はどんどんなくなっているのではないか。外部ネットワーク性が効く領域であり、私も周囲でPairsについての話は聞くものの、Omiaiの話はほぼ聞かなくなった。ちなみになぜか私のPairsには「梅木さんのtwitter見てます!」などの謎なメッセージが届く。

おそらく2017年における日本国内のデーティングアプリ市場規模は100-150億程度と思われる。Pairsの場合海外売上もあるだろうが、50億程度、タップルで25-30億、Omiaiで18-20億、リクルートなど細々したのを積み上げると30-50億程度。サイバーエージェントではCross meなど複数のデーティングアプリを手がけて注力事業としていたり、イグニスのwithなど新規参入も増えている。

2015年当時の本誌予測では「シェアトップのPairsがさらにそのシェアを伸ばすだろう」とあるが、おそらくその通りになっているのではないか。タップルのシェアがどこまで伸びているかはわからないのですが。

ネットマーケティング、将来性はあるのか

ざっくりいうと、あまり見通しが明るいとは言えないのではないでしょうか。

広告事業は右肩下がりでかつ利益率も低いので魅力的ではありません。

メディア事業もデーティング市場はPairsなどの競合偏差値も高く、市場参入は最も早かったにもかかわらず、シェアを奪われており、同社のプロダクト開発力からも(私が実際にOmiaiを過去に使った結果)、今後の伸びしろは限定的に見えます。

新事業のSwitchがどれくらいワークするかが先行きが読めませんが、読めないのと求人市場自体が巨大なこともあり、アップサイドがまだまだあることはたしかです。SwitchのFacebook広告、私はよく見かけますが、自営業なので転職とか考えないんですけどね。伸び代があるならSwitchですが、求人領域もビズリーチなど競合偏差値が高いですから、楽ではない。

こうした点を鑑みて、公募時時価総額も93.8億から68.3億に1年半で27%も下がってしまったわけです。とはいえ、利益規模的には上場できるし、RIPも早く回収させてくれということで、上場に踏み切ったのではないでしょうか。

上場タイミングはやはり2015年の方がベターで、厳しい言い方をすると、上場を前に既にピークアウトした感があります。

以上です。

告知:この手のIPO分析記事はウメキワークスで!

今回は無料記事でしたが、最近はウメキワークスでお届けしています。

単品課金でも2,000円で販売していますが、未上場企業の資金調達情報を月2回更新+IPO銘柄分析記事をたまにお届けする、月額3,000円でご提供しています。

下記が2017年2月のウメキワークスで販売中のIPO分析記事。IPOだけで5記事ありました。マクロミルとネットマーケティングを合わせて、2017年2月だけで7社の上場承認発表がありました。

1.ロコンドが上場。公募時時価総額は85億円。未上場最終ラウンドは63億円。プロダクトのポジショニングに疑問符:URL

2.「ほぼ日」が上場。60万冊売れる「手帳」が売上の7割。公募時時価総額51.7億:URL

3.シュフティのうるるが上場。クラウドソーシングだがBPO事業の伸びで急成長:URL

4.クラウドERP・ZAC提供のオロが上場。実は買切りライセンス比率が高い?:URL

5.(new!)ユーザーローカルが上場。ヤフー経由売上20%弱だが、営業利益率40%:URL

これらを月額パッケージで読めるウメキワークスはこちら。

マガジン購読者にはスタートアップ資金調達情報、過去3年分のIPOデータと未上場企業M&Aデータのgoogle docs閲覧権限も共有。ご購入の方は梅木まで下記を添えてメッセージを。

・note購読ID名

・メールアドレス

・TheStartupを読んでいる感想など

今後、TheStartupでの分析記事はどんどんnoteへ移行していき、月額マガジン「ウメキワークス」も一定量に販売を限定する可能性がありますので、早めのご購入がお買い得かと思います!

![CoffeeMeeting[コーヒーミーティング]](http://coffeemeeting.jp/assets/logo_circle.png)